14-03-2014

Primeira Parte deste artigo

Não há “uma única circunstância histórica" em que as políticas de austeridade tenham conduzido ao fim do pesado fardo de dívida Ashoka Mody, ex- chefe de missão do FMI na Irlanda

Sumário

Conclusões

1 - A dívida é um instrumento de domínio.

2 – A geminação entre os Estados e os capitalistas

3 - Portugal – Cenários de continuidade no pagamento da dívida

3.1 – A continuidade pró-ativa e radical (Hipótese I)

3.2 – A continuidade pró-ativa amortecida (Hipótese II)

3.3 – A continuidade prolongada (Hipótese III)

4 – Avaliação das parcelas da dívida a não pagar

5 - Como sair disto?

Conclusões

- A dívida é um modo de domínio que incute no devedor a submissão através da culpa;

- O predomínio financeiro no capitalismo de hoje exige um ciclo infernal de geração artificial de dinheiro e crédito, com a subsequente captura incessante e permanente de devedores;

- A austeridade, o empobrecimento, a perda de direitos, a precariedade da vida constituem os efeitos dramáticos dos mecanismos financeiros e são apresentados – por banqueiros e políticos – simultaneamente, como as vias para uma redenção sempre adiada;

- Os mecanismos da dívida e a austeridade têm como actores essenciais o alto poder do sistema financeiro e as classes políticas, acotovelando-se nestas, os servis domésticos do primeiro;

- O aparelho de Estado, além do já conhecido papel de capitalista coletivo, é um departamento do sistema financeiro, cujos diretores se designam por ministros. A incorporação formal não existe porque convém manter a ilusão da separação face ao grande capital e com isso garantir a aceitação pela multidão, da legitimidade da punção fiscal e da autoridade;

- O sistema financeiro e os seus Estados dedicam-se à reprodução desmedida de capital-dinheiro, afogando a “economia real” em dívidas, fomentando o consumismo e a dívida nas pessoas numa fórmula demente que torna o planeta insuficiente para as suas ambições;

- As limitações deste modelo gera dificuldades nas estirpes mais frágeis do próprio sistema financeiro, como no caso dos bancos portugueses, cuja existência se tem mantido porque o BCE os vem financiando para se engolfarem na especulação e na compra de dívida portuguesa, recusando aceitar as perdas de quase de duas décadas de distorção da economia portuguesa;

- O capitalismo, na sua configuração atual, transfere os seus problemas para os Estados que, obedientemente assumem dívidas, reduzem mais e mais as suas funções sociais, colocando mais do que nunca a questão da utilidade do Estado se a sua atividade se reduz a ajudar os capitalistas e criar dificuldades para a multidão;

- Não se espera nada de virtuoso, de alterações estruturais provenientes das instituições comunitárias ou nacionais; a continuidade está garantida e só a mobilização da multidão pode criar um novo sistema económico e de expressão democrática, sem capitalistas nem classes políticas;

- Qualquer solução de continuidade no pagamento do serviço de dívida corresponde a um pesadíssimo fardo financeiro na vida de quantos vivem em Portugal, mormente trabalhadores e pobres:

Parcela do encargo com a dívida no rendimento bruto 2014/21

- Hipótese I – 8.8 a 12.4%

- Hipótese II - 6.6 a 8.5%

- Hipótese III – 5.8 a 6.6%

- Para além de não ser economicamente possível pagar em prazos normais uma dívida que brevemente será computada em € 242000 M há várias questões de legitimidade. Uma das razões é que muito pouco daquele montante se prende com a satisfação das necessidades dos portugueses; depois, os objetivos da constituição da dívida – absorver os efeitos da política de crédito vigente desde os anos 90, bem como a dificuldades do euro - não têm que ser suportados pela população; e, finalmente, porque os gangs no governo atuaram em medidas de impactos tão desastrosos ao arrepio e ultrapassando largamente as prerrogativas que podem ser imputadas à chamada democracia representativa;

- Por seu turno, as instituições financiadoras, globais ou privadas, não ignoravam essa ilegitimidade decorrente do divórcio entre os beneficiários do crédito e os seus reais pagadores; nem ignoravam o rápido crescimento da dívida, em paralelo com o definhamento da economia portuguesa, a desestruturação social ou o caráter degenerado das instituições políticas em Portugal;

- Um volume de abates na divida que a conduzam a uns 60% do PIB, o máximo admitido pelo Tratado sobre Estabilidade, Coordenação e Governação será da ordem dos 143000 M e, mesmo assim, o crescimento económico ficará refém do pagamento da dívida, deixando o nível de vida das pessoas estagnado durante muitos anos:

Parcela do encargo com a dívida no rendimento bruto 2015/21

- Variante A – 2.7 a 3.1 %

- Variante B – 2.4 a 2.6%

- Variante C – 1.8 a 2%

Qualquer solução definitiva para a questão da dívida e que permita a geração de bem estar em Portugal exigirá:

-Um imediato novo quadro, democrático, de organização política;

- Mobilização social para o confronto com o capital financeiro e suas instituições;

- Enquadramento num contexto de contestação, ao nível das periferias Sul e Leste da EU, com relevo para a Espanha;

- A radical alteração das desigualdades existentes, para ser consolidada, exige nova organização política e novo modelo de representação, com ausência de classe política;

- E ainda a construção de uma sociedade sem capitalismo, sem apropriação privada do produto do trabalho, auto-gestionada e orientada para a satisfação das necessidades da população.

1 - A dívida é um instrumento de domínio

A dívida é um instrumento de domínio. Em certas culturas, um insolvente terá mesmo de se apresentar como escravo com a sua família, penhorando-se a si próprio, junto do credor.

Essa desonra e humilhação tem também reminiscências em certas culturas do norte da Europa. Em alemão, a palavra culpa traduz-se por schuld e numa frase tão corrente em qualquer língua, no momento de uma transação vulgar, como “quanto devo?”, em alemão diz-se Was schulde Ich?, sendo a mesma conexão débito-culpa semelhante em outras línguas germânicas. Nessa cultura, a dívida estará associada a algo de ilícito (pecaminoso na lógica cristã) ou pouco recomendável, pois em nada ilustra o devedor.

O capital financeiro é o verdadeiro arquiteto da insana espiral do crédito a que se assiste, da criação artificial de capital-dinheiro, desligada da criação de valor – que só o trabalho gera – ou de qualquer poupança acumulada. Para a conservação dessa situação, procura, naturalmente, dividir os povos entre devedores e credores, entre gente de boas e más contas. E daí, que os mandarins e os plumitivos dos grandes media acusem os países devedores do sul da Europa como habitados por esbanjadores e mandriões, pois despreocupadamente terão gerado uma dívida que agora lhes dói pagar ou a cujo pagamento se querem eximir.

Não é incomum, gente modesta, com dificuldades na vida resultantes da estratégia de fomento do endividamento por parte do sistema financeiro, assumir a sua culpa, como “tendo vivido acima das suas possibilidades”, acarretando com o ónus moral, a auto-flagelação tão inerente às religiões, submetendo-se a assumir o pecado e a expiar com as prestações de uma dívida impagável e que se pretende eterna.

“Não queremos ser caloteiros” diz-se na assunção imbecil da dívida de um Estado que nada tem a ver com as pessoas e que se coloca sempre de fora da resolução dos problemas criados junto da maioria da população. Se alguém tem dificuldades em pagar a prestação da casa, em alimentar a família, porque caiu no desemprego ou na indigência, o Estado ou se alheia ou toma mesmo atitudes que só pioram a situação, com a redução dos subsídios de desemprego, das condições para o desembolso do RSI, de acesso à saúde, etc. Inversamente, o mesmo totalitário Estado, para arcar com o pagamento das suas dívidas, que contraiu para servir o sistema financeiro, os grandes empreiteiros de obras públicas ou capitalistas em geral, reduz tudo o que pode nas despesas de caráter social e aumenta a carga fiscal a pagar pelos trabalhadores, pelos reformados e consumidores, ao mesmo tempo que desonera os empresários e os bancos, de encargos fiscais.

2 – A geminação entre os Estados e os capitalistas

Nunca é demais recordar que o Estado sempre foi o capitalista coletivo e que atualmente é apenas um departamento do sistema financeiro e cujos diretores se designam por ministros. O Estado vai estando em processo de privatização direta ou de concessão de rendas ou benfeitorias de bens e serviços públicos a favor de capitalistas. As funções diretamente exercidas pelo Estado tenderão a restringir-se ao exercício da punção fiscal e da autoridade – emissão de leis, aplicação da “justiça” e da repressão necessária à manutenção do statu quo - não sendo de espantar que algumas dessas funções já não estejam ou venham a ser exercidas por privados – cobrança de impostos, prisões, elaboração de leis, sob formas jurídicas elaboradas como contratos, parcerias, ajustes, cedência de espaços, etc

Convém ter em conta que o Estado, como entidade, nunca será diluído num qualquer grupo financeiro. Os capitalistas sabem bem a importância de um aparelho coletivo, que exerça funções úteis a todos, embora tendo em conta a hierarquia entre os vários capitalistas, grupos e empresas. Por outro lado, é do seu interesse manter um aspecto de aparelho “acima” da sociedade, “neutro” face a empresas e indivíduos, para que estes aceitem a sua autoridade para a cobrança de impostos, a emanação de leis, as decisões dos tribunais e da legitimidade da atuação da polícia, mesmo quando bestial.

Voltando à dívida, é evidente que os bancos não vão aceitar que os insolventes se ofereçam como escravos tal como vão adiando os despejos de casas, porque isso lhes traria mais custos. Como conhecem a fábula da galinha dos ovos de ouro, preferem mantê-las, famintas, a esgravatar num solo próximo da esterilidade, enquanto houver ovos para pôr. Exigindo, naturalmente, que as galinhas se mantenham de cabeça baixa, sem pensar no cutelo que lhes cortará o pescoço, entretidas com os comentadores televisivos.

De facto, a relação entre o sistema financeiro e os devedores pouco tem de equiparado com as vigentes em ambientes sociais pré-capitalistas, onde o devedor arrisca a escravidão em caso de insolvência. Atualmente, o sistema financeiro precisa de multiplicar e aplicar capital a todo o momento e minimizar o capital não comprometido numa relação creditícia; numa sociedade pré-capitalista, o crédito é, essencialmente baseado numa cedência temporária de poupanças, pois os credores não têm disponíveis as variadas ferramentas e artifícios de criação de capital que o sistema financeiro, hoje, tem e em situação de monopólio.

Nesse contexto, o sistema financeiro precisa desesperadamente de colocar capital, de o reproduzir, mesmo que com isso descure, desestruture e destrua parte do aparelho produtivo de bens e serviços, a chamada “economia real”, aquela que de facto, satisfaz as necessidades das pessoas. O sistema financeiro orquestra o empresariato e o mandarinato na geração de uma psicologia social assente num consumo inveterado e irracional, num apelo constante ao crescimento a que, por vezes, se acrescenta piamente o adjetivo de sustentável, para alegrar os ecologistas. Essa adjetivação revela precisamente a omissão de que os recursos, o ambiente, são finitos e não admitem um crescimento adequado aos desejos do insaciável sistema financeiro.

Essa pulsão consumidora conduz as pessoas ao endividamento, ao comprometimento de rendimentos futuros, que se estão a revelar muito pouco seguros, como pareceria anos atrás; e, para corresponder a essa gula, as empresas produzem com o que têm e o que lhes é propiciado pelo sistema financeiro para que as pessoas comprem, consumam, o que precisam e o que julgam precisar, por indução da publicidade e da injeção de conceitos de promoção social em que o consumo e a modernidade dele resultante enformem a subjetividade dos indivíduos.

Como já em tempos assinalámos, o crédito acumulado pelas famílias e pelas empresas não está a permitir a rotação nem a liquidez de que os bancos gostariam; antes pelo contrário, os incumprimentos e as dilações de prazos de pagamento vão crescendo, tal como crescem as insolvências, com o fecho de empresas e a ruina de pessoas. Assim, o sistema financeiro tem dificuldades em continuar a manter a volúpia da concessão de crédito dado que os indivíduos se retraem no consumo e na assunção de acrescidas responsabilidades e as empresas, não tendo garantido o escoamento dos seus bens e serviços, não adquirem matérias-primas, nem equipamentos. Os crescentes rendimentos dos ricos não compensam, obviamente, a retração na satisfação das necessidades das pessoas; já não as relativas ao exibicionismo social mas, no capítulo das necessidades elementares.

A incapacidade do sistema financeiro em manter a volúpia do crédito promove uma reação em cadeia, que se repercute a montante, uma vez que o sistema gera redes de interdependência, de relações devedor/credor que o equipara a um castelo de cartas, em articulação e fragilidade. Como qualquer devedor que não consegue satisfazer os seus compromissos com os credores, os bancos mais débeis ficam bloqueados – não conseguem manter o ritmo da entrada de fundos e por isso, também não conseguem reembolsar os seus refinanciadores de dinheiro, os seus colegas mais abonados. Naturalmente que isso tem um impacto evidente nos indicadores de solvabilidade e rendabilidade dos bancos fragilizados, com manifestações nas cotações das ações que tendem a afugentar “investidores” e bloquear a sua atividade, tornando-os abertos a operações hostis de compra, provenientes de fundos de investimento ou de pensões, predadores, ávidos de lucros a curto prazo, na base de reestruturações, fusões, downsizings e despedimentos massivos.

Esta situação, para mais, generalizada, conduziu a várias falências de bancos, entre os quais se destaca o Lehmans; intervenções de fundos estatais como nos casos do Dexia ou em Portugal, do Banif; assunção dos “tóxicos” existentes nos bancos espanhóis, no Anglo-Irish ou no célebre BPN. Estas atitudes representam atitudes de amortecimento dos desmandos do sistema financeiro para o salvar, para evitar o desmantelamento do referido castelo de cartas.

Mas isso demonstrou ser insuficiente. Foi necessário introduzir mais dinheiro no sistema para o rendabilizar e disso, na Europa, se encarregou o BCE, ao fornecer meios aos bancos para que estes o aplicassem em apostas de elevada remuneração. O BCE fornece liquidez aos bancos a 0.25% e estes, dada a anemia das economias, dos riscos associados a famílias empobrecidas e empresas, sem perspetivas de crescimento, inventaram os Estados como grandes devedores, em muito poucos anos. A propagada fobia do BCE à inflação induzida pelo trauma alemão com a hiper-inflação dos anos vinte é uma mentira; é importante não haver inflação pois esta tende a reduzir o valor real da enorme liquidez detida pelo sistema financeiro global.

No quadro seguinte, pode observar-se que, excepto para o caso da Alemanha, há um acréscimo da representação dos bancos domésticos no total da dívida soberana dos seus respetivos Estados, constituída junto do sistema bancário e que na maioria dos países selecionados ultrapassa os 70% do total em 2013. No caso de Portugal, a estabilidade da dívida detida pelo sistema bancário entre os dois momentos revela contudo um reforço do papel dos bancos portugueses. Por seu turno, é bem evidente a fuga dos bancos não gregos dos títulos soberanos do país, contrariando promessas feitas para conseguir o apoio do FMI ao empréstimo de 2010, contribuindo para a fragilidade posterior do país.

|

Dez-10 |

Jun-13 |

Total sistema bancário (M€) |

Bancos domésticos (%) |

Total sistema bancário (M€) |

Bancos domésticos (%) |

Alemanha |

406077 |

76 |

399128 |

72 |

Chipre |

2105 |

59 |

2852 |

84 |

Espanha |

177568 |

78 |

199076 |

89 |

França |

163044 |

61 |

149992 |

67 |

Grécia |

80957 |

67 |

23061 |

99 |

Inglaterra |

109523 |

83 |

127472 |

89 |

Irlanda |

15512 |

66 |

21716 |

84 |

Itália |

262185 |

59 |

274212 |

76 |

Portugal |

34792 |

54 |

34238 |

71 |

(Bancos nos testes de stress Fonte primária: Agência Bancária Europeia)

Este reforço do financiamento dos bancos domésticos aos seus Estados revela a procura de aplicações financeiras rentáveis e onde seja possível um controlo direto sobre o devedor, sobre os mandarins. No caso português, em 2013, apesar dessa almofada. a banca doméstica não evitou os enormes prejuízos registados no último ano.

Há muito boas razões para esse compromisso dos bancos. De facto, mesmo para iguais taxas de juro, um dado valor de empréstimo concedido pelo sistema financeiro a famílias e empresas terá sempre um grau de risco superior para o banco credor e reparte-se por milhões de mutuários, exigindo custos mais elevados de acompanhamento e gestão. Por outro lado, como se viu no caso dos swaps ou, na constante mutação das mesmas pessoas entre cargos políticos e na direção de bancos, há uma relação promíscua entre o sistema financeiro e o Estado, sendo os mandarins, por corrupção, conivência ou ignorância, muito abertos às sugestões dos vendedores de “produtos” bancários.

O sistema financeiro tem também outras vantagens em ser um grande detentor de dívida pública, sobretudo em época de retração económica em que os negócios promissores, a financiar, não abundam. Uma empresa comum ou uma família têm patrimónios e fluxos de receitas e gastos limitados e contingentes; numa empresa, o recurso ao crédito depende das capacidades de gestão e do “mercado” enquanto nas famílias quase tudo fica dependente da saúde dos seus membros e dos rendimentos do trabalho, daí resultando sempre um risco para os prestamistas.

Os Estados não apresentam um balanço, uma avaliação do património, porque é escusado. Os Estados têm um privilégio especial, a coercividade na obtenção de receitas (impostos, taxas, preços administrativos) sem contrapartidas diretas e o próprio poder de expropriação, a arbitrariedade e a essencial perenidade na determinação das receitas; assim, quando devedores, apresentam uma capacidade infinita de pagamento. As chamadas bancarrotas, mesmo não sendo raras na História, jamais colocam em causa a existência dos Estados devedores, sempre associados a uma soberania sobre um território, um povo, a uma capacidade de extorsão de rendimentos do trabalho ou de bens privados. Um Estado que determine o não pagamento de dívida pública, pode arrostar com as manobras e a solidariedade da comunidade capitalista e das suas instituições políticas; mas, se for determinado terá bons resultados, como no caso do Equador ou da Islândia enquanto em outros casos, é o próprio sistema financeiro que procede ao hair-cut (corte de cabelo) para evitar males piores, mormente de caráter sistémico (Grécia, 2012).

Uma aceite ausência de risco de não pagamento associada a dívida pública traz vantagens importantes para os indicadores saídos dos balanços bancários. No capítulo de uma dívida privada, os bancos consideram nos seus custos uma parcela de provisões, para futuramente poderem compensar casos de não pagamento; e, a constituição de provisões implica um nível mais baixo de lucros, de capitais próprios, o que pode obrigar os acionistas a proceder a aumentos de capital. No caso de títulos de dívida pública considera-se-lhes associada uma segurança absoluta de reembolso e ficam os bancos exonerados de proceder a provisões relativas aqueles títulos, aumentando assim a sua rendabilidade. Como se vê, o que não será contemplado em leis e regulamentos para ajudar o sistema financeiro? Quem manda escolhe as regras da casa.

No cenário do sistema financeiro global, as agências de rating sabem como influenciar a percepção dos “investidores” quanto ao risco associado a uma dívida; como sabem corresponder aos interesses que as controlam. Numa atividade em que a informação é volátil e a decisão se pretende rápida, não é praticável a utilização de milhares de operadores, sendo estes substituídos por sistemas informáticos poderosos incorporando programas com algoritmos sofisticados. Requere-se uma confiança e uma credibilidade quase cega nos oráculos das agências de rating; o mercado é um deus e exige fé.

Se um país apresenta dificuldades sociais, económicas ou financeiras, nada melhor do que um rating menos favorável para que aumentem os juros exigidos pelos futuros compradores dos títulos da sua dívida soberana. Para um banco haverá melhor cliente do que aquele que não irá à falência, que paga elevados juros e cuja casa se frequenta, como se fosse sua?

No cenário europeu, na zona euro, o BCE não deixaria nunca de intervir para evitar a contaminação sistémica de um incumprimento declarado por um estado-membro, tendo mesmo feito algum bluff para pressionar os gregos, mais precisamente. Recordamos nesse aspeto que Draghi anunciou comprar “sem limites” dívida soberana dos países intervencionados para salvar o euro o que anda a causar uma querela constitucional na Alemanha. Por outro lado, tendo em conta o caráter subalterno dos mandarins em funções governamentais nos países em dificuldades, não é compaginável que Passos, Rajoys ou Samaras decretem unilateralmente um não pagamento de dívida, para defender os respetivos povos.

Assim, os Estados enchem-se de dívida a juros elevados inerentes a um elevado risco que os bancos não refletem nos seus balanços. Estranha contabilidade…

Essa situação é sabiamente aproveitada pelos bancos, particularmente domésticos, para obterem boas taxas de rendabilidade, inalcançáveis com outros potenciais devedores. Recentemente, foi divulgado que as remunerações conseguidas pelos detentores de dívida pública portuguesa foram de 9.62% em 2013 mas, ainda mais elevadas no caso de Espanha (11.41%), Irlanda (12.21%) e da Grécia, com uns espantosos 47.72%[11]; aliás já havia sido referido em finais de 2012, no relatório anual da CMVM referente a 2011 que “a dívida pública foi o investimento mais rentável dos últimos 10 anos”. Finalmente, também o Banco de Portugal - cujos governadores são sempre muito (?) independentes - revelou em novembro último no seu Relatório de Estabilidade Financeira que "uma parte significativa das carteiras de títulos das instituições financeiras é composta por activos nacionais, designadamente de dívida soberana, que continua a proporcionar níveis de rendibilidade relativamente altos."

Que daí advenham dificuldades na gestão das contas públicas, trata-se de matéria de segunda linha de grandezas. É para gerir essas dificuldades que existem as classes políticas, os mandarins, as “concertações sociais” e os media; e é da sua harmonia que resultam privatizações, despedimentos, alterações nas leis laborais, cortes brutais nos deveres sociais dos Estados, redução de pensões, atrasos na idade da reforma… As troikas funcionam como os auditores designados pelos altos representantes do poder financeiro global para a supervisão dos governos nacionais em dificuldades. Também neste caso, se considera mais ajustado manter um governo indígena de mainatos para desarmar os orgulhos patrióticos da plebe do que nomear um governador-geral tipo Beresford, um procônsul como o Bremer que Bush colocou no Iraque ou, um qualquer gauleiter para o Lusitanienbezirk.

No entanto, vão-se avolumando notícias que apontam para um redimensionamento e aumento do controlo sobre a banca europeia depois de um longo período de apoios públicos, como quantificado num estudo recente coordenado por um eurodeputado belga. Revela esse estudo que os apoios públicos ao sistema financeiro (assunção de tóxicos, nacionalizações, financiamentos) orçaram os 1.33 biliões de euros, isto é, mais de oito vezes o PIB português ou 10% do da UE. Há contudo, muitas dúvidas que os mandarins comunitários procedam, de facto, a alterações profundas no sistema.

Por seu turno, a EBA – Autoridade Bancária Europeia selecionou para supervisão (os chamados testes de stress) os 124 bancos europeus que abarcam mais de 50% dos sectores bancários domésticos. Os resultados deverão ser apresentados em outubro e a responsável pela supervisão bancária europeia avança com a ideia de que virá a haver falências de bancos muito em breve. Do outro lado do Atlântico, nos EUA o governo federal poderá a ficar sem margem para obter mais crédito e a ter de deixar de proceder aos quantitative easings com o qual se tem financiado há vários anos.

Uma crise dentro da crise, anuncia-se e adensa-se.

3 - Portugal – Cenários de continuidade no pagamento da dívida

3.1 – A continuidade pró-ativa e radical (Hipótese I)

Nesta hipótese contempla-se o fiel cumprimento do plano de amortizações da dívida de médio ou longo prazo divulgado pelo IGCP (ver o anexo), para o período 2014/21, sem reescalonamentos ou o recurso a novos débitos de médio ou longo prazo, que tenham impactos no volume dos reembolsos previstos. Isso será de todo muito pouco provável dado o grau de esforço imanente àquele plano para a depauperada economia portuguesa e para o conjunto da população, mormente trabalhadores, desempregados, reformados e pobres em geral.

Por outro lado, foi realizada recentemente uma operação de emissão de dívida, pagável em 2024 mas, para fazer face à satisfação de compromissos deste ano, com uma taxa pouco aliciante de 5.112%, durante dez anos, o que provocou festejos na área governamental, porque o “mercado” se mostrara receptivo (!), dado que a retoma estará visível, que haverá reconhecimento perante o esforço dos portugueses (todos?), etc. De facto, com taxas daquelas e o BCE como garante último, o negócio não é mau para os credores; note-se que a taxa de juro implícita no total da dívida (todos os prazos) foi da ordem de 3.7% no ano passado contra 4.4% em 2012.

O gráfico que se segue contempla o peso no PIB das amortizações de dívida, de médio ou longo prazo, bem como dos juros de toda a dívida e ainda o esforço exigido, correspondente à soma do capital emprestado e dos juros vencidos (o serviço de dívida) que representa o rendimento que é preciso desviar para a satisfação dos credores. A coisa pode ser minorada se forem afetados para a amortização da dívida, reservas de dinheiro pré-existentes – e que neste momento garantem um ano de pagamentos do plano do IGCP - ou o produto de privatizações, como a da TAP, se bem que a longo prazo, haja muitas dúvidas sobre as vantagens da alienação da companhia. Fora essas situações ocasionais, o pagamento do serviço de dívida exigirá um superavit externo dessa dimensão; caso contrário é o rendimento global que tem de encolher, sabendo-se de antemão quem serão os sacrificados pelos governos.

gráfico 1

Excluindo as ressalvas anteriores, esse esforço de pagamento do serviço de dívida (amortização de capital e juros) varia entre 12.4% do PIB em 2016 e 8.8% em 2021, cifrando-se o valor em dívida em cerca de € 105000 M em 2021, contra os € 205252 M no final de 2013, nas contas do IGCP. Tendo em conta o montante em dívida calculado para 2021, isso significaria o cumprimento das exigências do Tratado sobre Estabilidade, Coordenação e Governação (dívida pública ao nível de 60% do PIB). Assim, o rendimento nacional previsto (PIB), deduzido o serviço de dívida ficaria estagnado durante a maioria dos anos vindouros, mesmo admitindo algum crescimento económico, como indicado no anexo:

Rendimento disponível cumprido o serviço de dívida, por habitante (€)

|

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Disponível após serviço de dívida |

14546 |

14746 |

14748 |

14685 |

14859 |

15366 |

15465 |

15796 |

Serviço de dívida |

1828 |

1758 |

1888 |

2084 |

2044 |

1673 |

1710 |

1516 |

% do rendimento bruto |

11,2 |

10,7 |

11,3 |

12,4 |

12,1 |

9,8 |

10,0 |

8,8 |

Neste contexto, cabe fazer várias perguntas. Qual a margem para proceder à melhoria da vida das pessoas? Como se espera proceder a um alívio sequer da lógica da austeridade? A manter-se esta situação haverá esperança de acabar com a austeridade e os cortes? A sua continuidade não inviabilizaria ainda mais, nos próximos anos a existência de grande parte dos residentes em Portugal? E se assim fosse, continuaria toda a dívida a ser tomada como legítima? Em que sistema de valores, que não os da barbárie e do genocídio isso se enquadraria?

A adopção, em setembro, de novas regras de contabilização europeia conduzirá à inclusão na dívida pública da Parpública e das suas próximas – com destaque para a célebre Parvalorem – bem como das EPE e alguns dos preciosos reguladores, cuja atuação consiste em ajudar os grandes grupos económicos. O aumento daí resultante colocará a dívida nuns € 242000 M (cerca de 147% do PIB). Assim, as responsabilidades financeiras daquelas entidades já hoje contidas na esfera estatal, ao serem consideradas no âmbito do escrutínio da dívida pela UE, irão acrescer a pressão sobre as finanças públicas e, como é habitual, aumentar a pressão governamental, da Comissão Europeia e do BCE (a troika fechará a loja em maio) para novos cortes e impostos sobre trabalhadores, reformados e funcionários públicos. Esse reajuste contabilístico irá, portanto, piorar os indicadores da dívida pública e incentivar ao reajustamento em baixa, dos salários e demais rendimentos da maioria da população. A austeridade futura será certamente mais pungente do que a recente e, até ver, encontrará a mesma raiva resignada entre os portugueses, sem expressão política.

Para que o cumprimento desta hipótese se verificasse, a taxa de crescimento da economia portuguesa teria de superar a parcela do PIB associada à punção do serviço de dívida. Isso significa que até 2021 o PIB teria de crescer acima da taxa de esforço inserta no gráfico 1 e que só a partir de 2019 poderia ser inferior a 10%. Estas taxas são excepcionais, mesmo no contexto chinês, onde o PIB consegue subir desse modo devido à construção de cidades que ninguém habita (em Espanha também se observou isso mesmo, em menor escala) e uma pulsão exportadora só possível com baixos salários, jornadas de trabalho extensivas, curtos períodos de férias, deficientes condições de trabalho e habitação, trabalho clandestino e desprezo pela qualidade do ambiente. É pouco provável que Portugal se transforme numa região especial chinesa mas, é claro que está em curso a sua transformação numa área periférica de baixos salários, vocacionada para exportações de menor valia para o Centro da UE.

Nem Passos, com o seu habitual misto de desplante e ignorância será capaz de afirmar que algo semelhante será possível.

3.2 – A continuidade pró-ativa amortecida (Hipótese II)

Neste cenário considera-se o fiel cumprimento do plano de amortizações da dívida de médio ou longo prazo divulgado pelo IGCP (ver o anexo) para o período 2014/21, com recurso parcial a nova dívida, no valor equivalente a metade dos montantes de amortização

É comum os Estados procederem a operações de obtenção de crédito para pagamento de outros créditos com vencimento breve ou condições mais onerosas, com o eventual pagamento de comissões, lateralmente. Na operação de troca de dívida realizada em dezembro último, o governo, para adiar pagamentos a efetuar em 2014/15 (anos de eleições…) para 2017/18 pagou € 134 M de incentivos aos titulares dos créditos.

Para além das vantagens que estas operações possam ter do ponto de vista da gestão da tesouraria, qualquer alongamento de prazos, mesmo sem alteração na taxa de juros e outros encargos a pagar, envolve aumento no serviço de dívida acumulado.

A realidade no período de três anos - 2011/13 - considerados no gráfico 2, evidencia que as novas dívidas preponderaram sobre as amortizações de outras, mais antigas, não sendo muito visíveis os benefícios da omnipotente troika e do indigente governo Passos/Portas, superiormente assessorado e tutelado pelo “sábio” Cavaco.

gráfico 2

Fonte primária: IGCP

Do ponto de vista de quem “não quer ser caloteiro” é uma má opção porque vai alargar o período de dívida e de juros a pagar e manter intacta a subordinação aos credores. Do ponto de vista de quem nada tem a ver com a dívida e que é coagido a pagá-la à custa do sacrifício da sua qualidade de vida, poderá constituir um alívio momentâneo na degradação daquela[22], embora de facto, vá incorrer num aumento dos juros a pagar e um alargamento indefinido do tempo de sacrifícios.

Mesmo com um esforço financeiro muito menor do que a opção contemplada na Hipótese I, o crescimento anual exigido para o PIB, para o cumprimento desse plano (gráfico 3) continuaria a ser muito elevado (entre 6.6 e 8.5%), quedando-se a dívida contabilizada pelo IGCP no final do período, em cerca de € 155000 M. A redução da amortização de capital, com transferências para depois de 2021 – como ensaiado pelo governo em 11 de fevereiro - constitui um alívio mas, é parcialmente compensado pelo aumento dos juros a pagar. Como se observa (gráfico 3), mesmo no quadro de uma dilação de pagamento de dívida para 2022 em diante (cerca de € 50000 M, próximo de ¼ da dívida atual) não é realista que se consigam taxas de crescimento como as aqui obtidas; continuaríamos supondo um cenário de economias como a chinesa ou de alguns países africanos. Esse crescimento é irrealista para mais com uma população em envelhecimento rápido devido ao volume dos chamados “baby boomers” e ao enorme fluxo de saída de jovens, sem oportunidades de trabalho decente em Portugal, onde prepondera um empresariato descapitalizado, viciado em apoios estatais e tão incapaz quanto cúpido e historicamente gerador de subdesenvolvimento.

gráfico 3

Um exemplo como este, moderado quanto a exigências efetivas de amortização de dívida, admite uma descida do valor global da dívida o que não tem sido conseguido, mesmo com as rédeas da governação seguras pela troika, com a execução de um extenso plano de cortes e com o rebaixamento dos padrões de vida para a esmagadora maioria da população. Como se observa no gráfico, na ausência de um elevado crescimento do PIB, uma redução da dívida só existirá com um mais acentuado empobrecimento relativo. Os cálculos para esta hipótese que envolvem um alívio nos pagamentos da dívida, comparativamente à Hipótese I, de pagamento acelerado, evidenciam também a estagnação do rendimento médio previsível para os residentes em Portugal; e convém não esquecer que nisto de médias, há sempre quem coma uma galinha inteira a ver alguém de barriga vazia para que, em média, haja uma capitação de meia galinha. E evidencia-se ainda que uma reestruturação da dívida, como uma renegociação entre cavalheiros com o sistema financeiro – a existir - não traz resultados para a vida de cada um de nós.

Rendimento disponível cumprido o serviço de dívida, por habitante (€)

|

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Disponível após serviço de dívida |

15077 |

15243 |

15311 |

15346 |

15501 |

15823 |

15941 |

16176 |

Serviço de dívida |

1296 |

1261 |

1326 |

1423 |

1402 |

1216 |

1234 |

1136 |

% do rendimento bruto |

7,9 |

7,6 |

8,0 |

8,5 |

8,3 |

7,1 |

7,2 |

6,6 |

Este caso mostra, com uma quantificação meramente exemplificativa, uma continuidade do que o governo tem feito na prática, que é uma reestruturação da dívida, no âmbito do “mercado” sem qualquer renegociação formal com os credores. Joga com prazos de pagamento, substituição de títulos, nem sempre com resultados interessantes em termos de taxas de juro; é o que se chama empurrar o problema com a barriga ou, em termos futebolísticos, o alivio da pressão do adversário, chutando para fora.

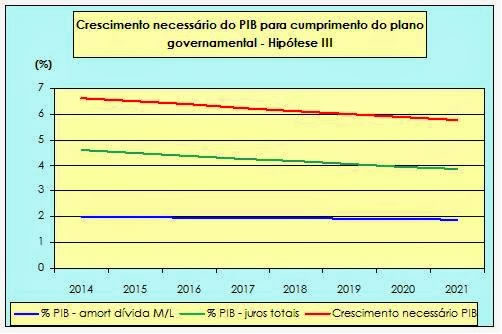

3.3 – A continuidade pró-ativa prolongada (Hipótese III)

Esta terceira hipótese configura-se pela reformulação do plano de amortizações da dívida de médio ou longo prazo divulgado pelo IGCP (ver o anexo) para o período 2014/21, para um período de 30 anos (até 2044).

Esta é mais uma saída que nada altera a correlação de forças entre a multidão e o capital; é uma saída que não golpeia o capital, que mantém a renda do sistema financeiro, constituída pelos juros e que mantém o torniquete da austeridade sobre a população. É mais uma forma de pacífica rendição aos ditames do capital que benevolamente aceitaria a dilatação do prazo de pagamento que, eventualmente, arrostaria com maiores taxas de juro, dada a incerteza dos “mercados de capitais”, a menor disponibilidade dos capitais mutuados e loas semelhantes. Aliás, Passos já admitiu que a dívida irá durar 20/30 anos a pagar, pelo que nesta hipótese simulamos uma versão incluída na franqueza da repelente figura.

Presumimos neste caso que a economia portuguesa continuará a estar polarizada no cumprimento do serviço de dívida e que não precisará do recurso a nova dívida durante os próximos 30 anos; embora seja de todo inverosímil, ajuda à compreensão dos custos financeiros e sociais da dívida atual. Nesse reescalonamento inclui-se apenas o montante dos atuais compromissos para 2014/21 dividindo o seu montante global por 30 anos, dando-nos o IGCP a informação sobre a dívida a liquidar depois daquele período.

Esta distribuição da dívida de longo prazo por um prazo de 30 anos reduz o esforço a exigir para a sua liquidação, em 2014/21, uma vez que se reduz a amortização ficando os juros com uma pequena variação face à Hipótese II. No entanto, esta terceira simulação, exigiria um crescimento do PIB acima dos 6%, sendo de recordar o seu prolongamento até 2044!

gráfico 4

Não é de todo plausível um crescimento económico tão elevado por um período tão longo, pelo que mesmo esta hipótese de reescalonamento, com alguma admissibilidade na ala esquerda do sistema político português, não é viável do ponto de vista económico, é desastroso socialmente e, politicamente, é indefensável. A visão do rendimento disponível após o cumprimento do serviço de dívida condena os residentes em Portugal à estagnação económica, o que tem impactos ainda mais gravosos para a população trabalhadora, vítima da atuação do sistema político que induz à manutenção ou agravamento das desigualdades e à acumulação de riqueza em torno dos segmentos mais elevados do capital.

Rendimento disponível cumprido o serviço de dívida, por habitante (€)

|

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Disponível após serviço de dívida |

15289 |

15433 |

15577 |

15722 |

15868 |

16016 |

16164 |

16314 |

Serviço de dívida |

1084 |

1072 |

1059 |

1047 |

1035 |

1023 |

1011 |

998 |

% do rendimento bruto |

6,6 |

6,5 |

6,4 |

6,2 |

6,1 |

6,0 |

5,9 |

5,8 |

Se os rendimentos gerados por uma economia, no mínimo, em estagnação são desviados para pagar aos credores, mormente às instituições financeiras, o que sobrar evitará ou reduzirá a destruição de muitas empresas ou o desemprego? Estancará as reduções de salários e direitos, como projetados em permanência pelo governo?

A segunda Parte será publicada na próxima edição